Внутренняя Норма Доходности Инвестиционного Проекта IRR

Содержание

Определение «инвестиции» - довольно емкое понятие. Можно вложить свободные деньги в депозит на банковский счет, чтобы получить дополнительный доход, или приобрести акции того же банка, компании. Это наиболее доступный, но не особо доходный способ. И совершенно другая история – капиталовложения в бизнес, когда владелец денежных средств покупает долгосрочные активы, обеспечивая себе в будущем дополнительные финансовые потоки по результатам деятельности инвестиционного проекта.

Основной задачей, вложенных в дело, денег служит возможный доход от деятельности организации, предприятия, компании. Но не всегда это требование выполняется. Эффективность инвестиций определяется степенью соответствия проекта поставленным целям людей, принимающих участие в таком мероприятии.

Оценка предполагаемых результатов деятельности, в которую совершаются инвестиции, имеет важное значение при принятии решения о долгосрочном спонсировании любого проекта. Для этого необходимо владеть подробной информацией, которая дает представление о:

- имеющихся гарантиях надежности вклада и степени вероятности их возврата в будущем;

- возможности получить прибыль, которая способна компенсировать воздержание от использования собственных средств в течение периода реализации проекта.

Возможности оценки инвестиционных проектов

Для понимания и анализа проекта, в который предполагается денежное сложение, инвестору необходимы все данные о разработанных планах и имеющихся возможностях выполнения поставленных задач. Это позволить получить представление о реально существующих рисках, эффективности запланированного предприятия, его перспективах и принять решение о целесообразности внесения капитала.

Существует несколько стандартов оценки проектов, но к числу основных принято относить два, тесно взаимосвязанных, – финансовый и экономический параметры. И если первый предполагает подробное изучение ликвидных возможностей и платежных, то в экономическом аспекте рассматривается, главным образом, вероятная способность проекта не потерять ценностных характеристик инвестиционных средств.

Простая норма прибыли и период окупаемости вложений – прерогатива статистического подхода к рассмотрению будущности созданного плана мероприятий. Наиболее точными методами анализа проекта служат динамические исследования, но при условии наличия полной и достоверной информации. Если получить таковую в полном объеме не получается, то данный критерий подвергается модификации.

Внутренняя норма доходности и с чем ее «едят»

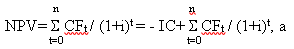

Внутренняя норма доходности инвестиционного проекта – это процентная ставка, приводящая размер финансовых потоков данного проекта к нулю. Другими словами, при соблюдении таких условий, инвестор имеет все шансы на возмещение вложенных средств в первоначальном их объеме, и не больше. Обозначается такой показатель в виде индекса «ВНП» или «NPV», и рассчитать его можно по общепринятой формуле в виде математического выражения:

где

i – дисконтставка;

CFt – платеж, который зависит от периода времени «t»;

IC – стартовая инвестиция равная -CF0.

Чтобы не допустить досадной ошибки и вернуть свои инвестиции с приростом и следует провести расчет NPV, который с наибольшей точностью способен определить чистый дисконтированный доход. Алгоритм расчета будет следующим:

- оценка денежных потоков – вложенные средства и ожидаемые финансовые притоки в процессе работы проекта;

- определение стоимости собственного капитала, что послужит дисконтированной ставкой;

- проанализировать все денежные потоки по дисконтставке;

- сложить полученные результаты, сумма которых и составит ВНП проекта.

В случае, когда искомый показатель выше нуля, можно смело инвестировать средства, но если он выражается в отрицательных числах, это означает, что риск потери капиталовложений имеет большую вероятность.

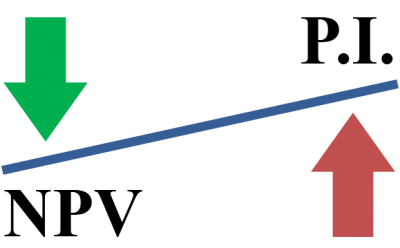

Логика обоснования NPV

Все предельно просто: когда индекс NPV доходит до нуля – это сигнал, что вклад финансов в предстоящее дело будет успешным, и вероятность в будущем вернуть свои вложения с прибылью достаточно реальна. А если этот показатель поднимается выше, то сомнений по отношению к успешности проекта оставаться не может.

Положительный NPV означает прибыльность задуманного мероприятия, и чем выше его значения, тем выше будет получаемая прибыль. Доход кредиторов, предоставивших свою помощь, остается фиксированным, а потому все что идет выше – собственность акционеров. Если разработанный проект утверждается с нулевым показателем внутренней нормы доходности, то инвесторы остаются на прежних позициях при увеличении компании, но неизменной цене на акции. При положительном расчете ВНП владельцы акций пополнять свои капиталы.

Но математическая формула дает формальное понимание нескольких величин. Чтобы наглядно убедиться в важности показателя NPV, рассмотрим на примере показатели двух проектов, действующих в течение четырех лет.

|

Порядковый № года |

1-й проект |

2-й проект |

|

0 |

10000 |

10000 |

|

1 |

5000 |

2000 |

|

2 |

5000 |

3000 |

|

3 |

4000 |

4000 |

|

4 |

2000 |

6000 |

Из приведенной выше таблицы видно, что при одинаковом инвестиционном старте обоих проектов в 10000, денежные потоки в разные годы значительно разняться. В первом случае предполагается отдача вложенных средств в ближайшие годы, но затем ожидается резкий их спад. Второй же проект показывает незначительный рост потоков в начале своей деятельности, но далее последует активный рост доходной части.

Все вышесказанное справедливо при условии стандартного инвестирования, но когда финансирование запланированного комплекса мероприятий предполагает реинвестирование прибыли, тут возникает большая вероятность значительных искажений индекса внутренней нормы доходности. Урегулировать данную положение следует введением еще одного показателя – модифицированной нормы доходности инвестиций.

Общим недостатком обоих видов норм доходности считается сложность получения конкретных данных при денежных потоках в отличных валютах в разные временные периоды. Осложнения возникают и при расчетах с изменениями ставки рефинансирования в течение работы проекта.

- Войдите или зарегистрируйтесь, чтобы отправлять комментарии