Инвестиционные Проекты: Бизнес План, Сроки Окупаемости

Инвестиционным проектом называют план мероприятий, требующих финансовых вложений, которые в дальнейшем должны принести прибыль. Основная цель проекта – ответ на вопрос, нужно ли в это дело вкладывать деньги, какую прибыль и в какой срок оно может принести. Для определения эффективности применяются разные методы оценки, которые помогут и предпринимателю и экономистам определить, стоит ли начинать реализацию проекта. Рассмотрим подробнее несколько ключевых вопросов.

Источники финансирования инвестиционных проектов

Инвестиционные проекты могут осуществляться либо за счет средств самой компании, либо привлекать дополнительные деньги извне. Соответственно, все источники делятся на внутренние и внешние. К внутренним относят средства, вырученные от продажи акций, средства страховых компаний, деньги, выделенные вышестоящими подразделениями крупной компании и некоторые другие источники.

Внешними средствами считаются кредиты банковских организаций и государства, ассигнования из фондов на безвозмездной основе, зарубежные вложения международных компаний. Проект должен доказать, что его реализация принесет прибыль, заметно превышающую вложенный капитал.

Внутренняя норма доходности инвестиционного проекта

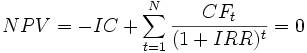

Внутренняя норма доходности (англ. IRR) – важный и достаточно сложный показатель, отражающий предполагаемый уровень прибыльности проекта. По дисконтной ставке будущая стоимость прибыли от проекта должна быть приведена к настоящей стоимости тех средств, что были вложены сейчас. Формула расчета выглядит так:

CFt – поток платежей через определенное время, IC – вложенные инвестиции, IRR показывает ту величину дисконтной ставки, при которое полученная прибыль будет равна сумме инвестиций, то есть в итоге чистая приведенная стоимость окажется равной 0. Полученное значение IRR должно оказаться превышающим средневзвешенную стоимость капитала, при этом проект будет признан эффективным.

Оценка экономической эффективности инвестиционного проекта

Оценка экономической эффективности – это ряд достаточно сложных расчетов и анализа взаимосвязанных показателей, так как приходится учитывать целый ряд факторов, в том числе и труднопредсказуемых. К тому же важно учитывать инфляцию за длительный период. Основными критериями оценки являются

- чистый доход – прибыль, полученная после уплаты налогововых сборов и внесения других необходимых платежей;

- срок, за который окупится проект. Понятно, что чем он меньше, тем выгоднее вкладывать деньги в запланированные мероприятия.

- внутренняя норма дохода.

Поскольку инвестиции получаются от разных субъектов (банки, акционеры, различные бюджеты и фонды), то и прибыль потом распределяется между всеми участниками вложений. Обязательно учитывается фактор риска, предполагаемые изменения стоимости сырья и еще целый ряд важных параметров.

Чистая текущая стоимость инвестиционного проекта

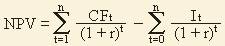

Чистая текущая стоимость (от англ. NPV - net present value) – это фактически сумма будущих доходов с учетом дисконтной ставки. Это результативность проекта, показывающая, какую прибыль он принесет после вычета инвестиций. Рассчитывается она по следующей формуле:

CF (от англ. Cash Flow) – приток денежных средств за определенный период времени t. I – величина вложенных инвестиций. проект будет признан прибыльным, если чистая текущая стоимость окажется положительной. Если величина оказалась отрицательной, значит, проект убыточен, и вложенные инвестиции не вернутся и прибыли не принесут.

Это достаточно важный показатель, который, тем не менее, не учитывает, за какой срок окупятся инвестиции, и с его помощью трудно рассчитать результативность разновременного вложения нескольких финансов потоков в проект.

Бюджетная эффективность инвестиционного проекта

Под бюджетной эффективностью понимают экономический показатель, определяющий выгоду данного проекта для государственного бюджета. Для этого высчитываются притоки и оттоки средств. К притокам в госбюджет относят налоги, сборы, пошлины, комиссии, платежи, погашающие кредиты, выданные государством. Оттоки средств – это государственные ресурсы, вложенные в проект. Они могут быть выданы на возвратной основе (кредиты) и на безвозвратной (субсидии).

Также при расчете учитывают налоговые льготы, которые хотя и не уменьшают оттоки государственных средств, но зато уменьшают поступления в бюджет. Государство поддерживает бизнес, но в итоге получает меньшую выгоду от своих инвестиций.

Любой проект влияет на различные городские предприятия и на население, поэтому государство должно учесть все факторы, в том числе изменение количества налогов, занятость граждан, необходимость трудоустройства лиц, оставшихся без работы.

Критерии и методы оценки инвестиционных проектов

Инвестиционный проект предполагает вложение денежных средств на существенный срок. Поэтому важно учесть все показатели и рассчитать, насколько выгодным окажется вложение и какова вероятность того, что проект окажется неэффективным. Различают статистический и динамический метод оценки.

Для статистического метода ключевые понятия – это простая норма прибыли и время, за которое инвестиции полностью окупятся. Динамические методы определяют более точные показатели – внутреннюю норму прибыли и текущую стоимость ресурсов. Их цель – определить прибыль в течение всего срока выполнения проекта. При их расчете обязательно учитывается фактор времени. Анализ проекта проводится по годам с учетом ставки дисконтирования. Один из способов – это вычисление чистой приведенной стоимости предполагаемого проекта, показывающий баланс между инвестициями и итоговым доходом.

Расчет срока окупаемости инвестиционного проекта

Срок окупаемости – то время, за которое проект принесет достаточно доходов, чтобы полностью вернуть вложенные инвестиции. Этот показатель особенно важен в странах, имеющих неустойчивую экономику, а также для отраслей, в которых товар очень быстро устаревает. В англоязычных странах его называют Payback Period, сокращенно РР. Простейший пример расчета: если сумма инвестиций составляет 2000 р., а проект приносит доход, равный 1000 рублей в год, то срок окупаемости будет составлять два года.

Учитывается только чистая прибыль, полученная от проекта, точка, в которой прибыль достигнет уровня вложенных инвестиций, называется точкой окупаемости. Важно отметить, что чем короче срок, тем больше денег фирма получает в первые годы работы. Если экономическая ситуация в стране трудно прогнозируется, то этот показатель часто становится решающим для инвесторов.

Ставка дисконтирования инвестиционного проекта

Ставкой дисконтирования называют стоимость привлеченного капитала, та ставка дохода, при которой проект окажется привлекательным для инвесторов. Это переменная величина, на которую влияют уровень инфляции, ставка рефинансирования, всевозможные риски, в том числе связанные с особенностями рынка и некачественного управления.

Ставка дисконтирования для любого проекта определяется в индивидуальном порядке, так как не может быть универсального метода, который охватывал бы все особенности бизнеса.

- Войдите или зарегистрируйтесь, чтобы отправлять комментарии